専従者給与って結局いくらがお得なの?

今回はこちらをテーマに書いていきます。

まず結論から

- 最低⇒年間38万円以上

- 面倒くさいことが嫌な方⇒年100万円以下(月約8万円)

- 最大限節税したい方⇒月15万円以上※ベストな金額は事業主本人の所得による

これが結論になります。

詳しくは以下で解説していきます。

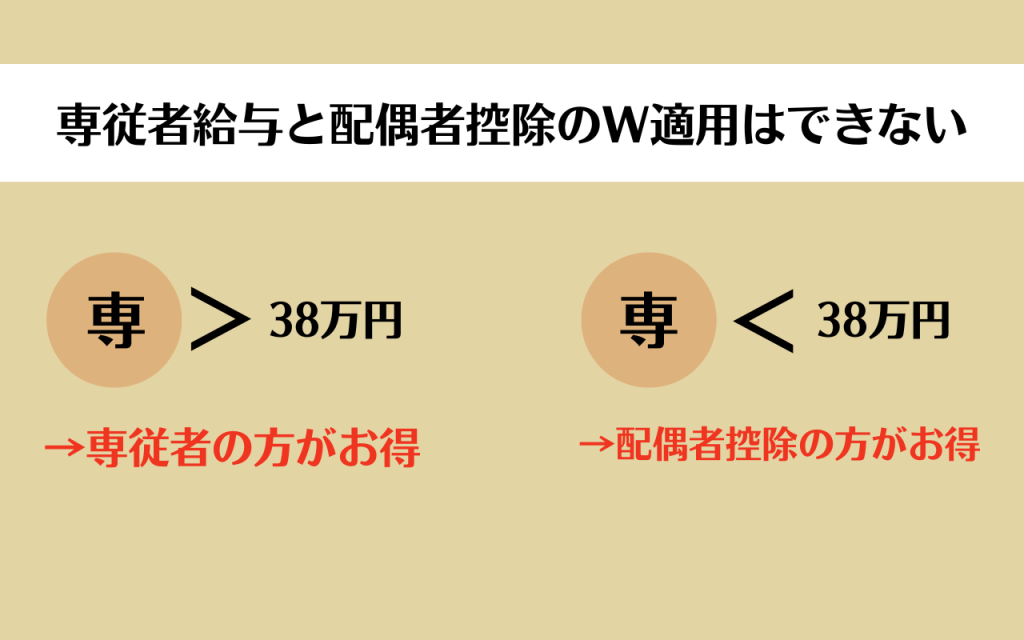

1.最低38万円以上の理由

青色専従者になると、夫の確定申告では配偶者控除38万円が使えなくなります。専従者給与を最低38万円以上に設定してあげないと、「配偶者控除を使った方がお得」になるため要注意です。

専従者給与は最低でも、月31,000円以上に設定しないと損するってことね

2.年間100万円以下の理由

年100万円以下のメリット

- 所得税、住民税が非課税

- 源泉徴収の手間がない

※住民税は自治体によって異なります。

2.の面倒くさい方は年100万円以下、というのは月8.8万円以下であれば源泉徴収する手間がないからです。

また、住民税も発生しないため(自治体によっては年94万円からかかる地域もある)専従者側の妻はまるまる非課税で受け取れる、ということになります。

実際に我が家も月8万円の時期もありました!源泉徴収ないのは楽ちんだった!

3.最大限節税したい方は月15万円以上の理由

最大限節税したい方は年間103万円以上払った方が節税になるのだとか。

- 103万円を超えると専従者側(妻自身)に所得税や住民税がかかる

- 源泉徴収などの経理の手間がかかる

このようなデメリットがありますが、それ以上に事業主側の「経費」が増え節税できるからです。

経費が増える=「所得が減る」そのため税金が減るんだったね!

ただしベストな金額は事業主本人の課税所得によります。

以下で簡単なシミュレーションしてみました!

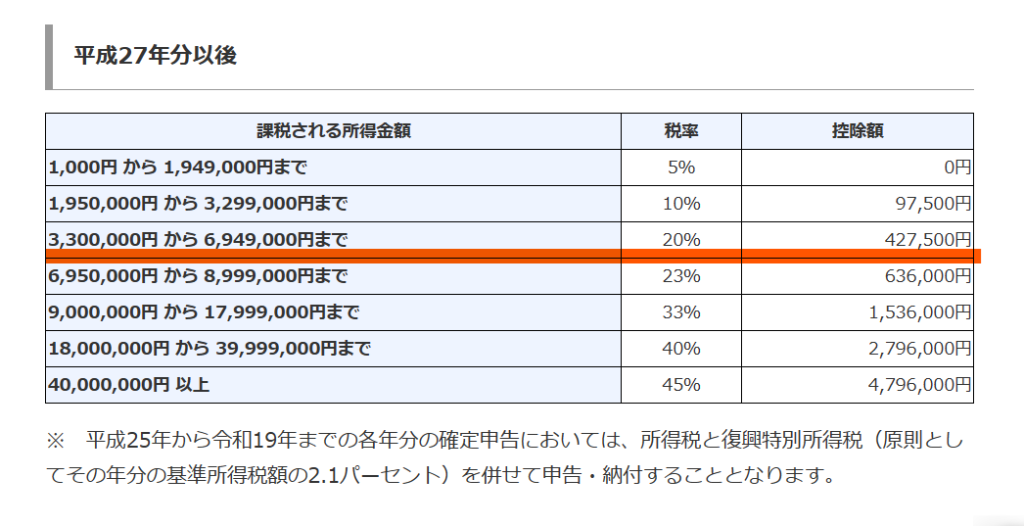

【課税所得が600万円と仮定すると…】

課税所得とは右上の数字のことです。

→一人で600万円の時

→二人で均等の時(300万円のとき)

というのです。

理由としては、夫婦で所得を分散できるから。

所得税は「累進課税制度」というもので計算されます。

課税所得600万円であれば、税率20%と控除427,500円がつきます。

これはどうゆう計算かというと・・

事業主一人の時の場合、77万2,500円を所得税として負担します。

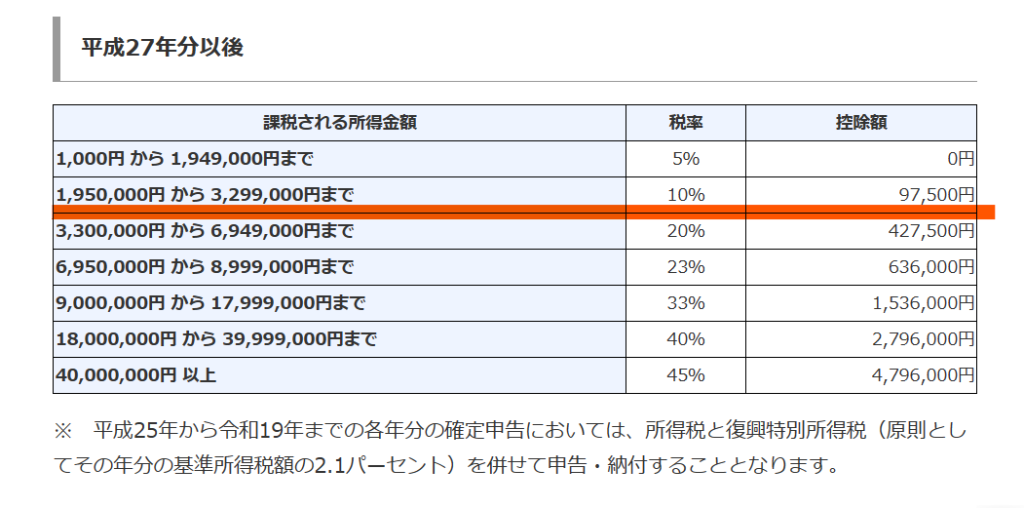

次に、青色専従者で300万円とするとどうなるでしょうか?

まずは事業主側。

事業主の所得税は20万2,500円

しかし、専従者も300万円の給与があるため所得税がかかります。

300万円-98万円(給与所得控除)=202万円

202万円×10%-97,500円=104,500円

専従者の所得税は10万4,500円

給与所得控除は、給与所得者が受けれる「みなし経費」てきなものだよ。

青色専従者=給与所得者ってこと

(事業主)20万2,500円+(専従者)10万4,500円=30万7,000円

事業主一人で600万円の時→77万2,500円

事業主と専従者300万円の時→30万7,000円

半分以上の差がつきました・・・

青色専従者の節税ポイントとして、給与が経費になることのほかにもさらに深堀するともう2つ

- 事業税が事業主側にしかかからないから

- 専従者側で給与所得控除が使えるから

こんな背景があります。

ここで注意ですが、専従者給与はいくらでも認められるわけではありません。

「きちんと働いた労務の対価であるか?」ここが重要になってくるそうです。

他人を雇ったときいくら支払うか?で考えると良いみたい

事業主以上に専従者の給与が多かったら税務署も黙ってないでしょうね。

まとめ

冒頭でも言いましたが・・

- 最低⇒年間38万円以上

- 面倒くさいことが嫌な方⇒年100万円以下(月約8万円)

- 最大限節税したい方⇒月15万円以上※ベストな金額は事業主本人の所得による

自分だったらどうなのか?改めて考えてみて下さいね♪

専従者給与をいくらにするか悩んでる方は、インスタグラムでフォロワーさんに質問したことがあるので良かったらこちらの投稿も参考にしてみて下さい。

この投稿をInstagramで見る

我が家の専従者給与についてはここにまとめています。

ぜひご参考に。

青色申告・・私にはできそうにない

皆さんもこんなお悩みはありませんか?

- 自分で経理をしたいけど、そんな時間はない

- 確定申告失敗ばかりだし、税理士頼もうかな・・・

- どの税理士がいいのか分からない

- そもそも税理士が必要か相談したい

そんな方には要望に合った最適な税理士を探してくれる

税理士ドットコムをおススメするよ。

税理士ドットコムでは、プロのコーディネーターがあなたに最適な税理士をマッチングしてくれます。

- 「費用はいくら?」「どんな税理士を選ぶべき?」といった税理士選びの悩みを解決

- どこまで業務を依頼すべきか、料金は適切かなど、経験・実績をもとに第三者目線でアドバイス

- 税理士との面談日程の調整や価格交渉、見積もり比較など、ご契約まで専任サポート

完全無料で、税理士を紹介してくれるのは有難いよね♪

利用にあたって回数制限や人数制限もないのが特徴!

本業が忙しく自分で経理ができない方は、プロに任せる方が賢い選択です。

悩んでらっしゃるなら一度、無料相談されることをおススメしますよ。