夫は個人事業主で、私は扶養内でパートで働きたいんだけど働き損しない額って結局いくらなの!?

色んな数字の壁が出てくるもんね💦

夫が個人事業主でパートで働きたい主婦の皆さん。

こんなお悩みありませんか?

- ○○万円の壁がいくつもあって、混乱してる

- 個人事業主の扶養って何だろう

- 夫が個人事業主の場合の情報が少なくてよく分からない‥

国の制度は非常に複雑に作られてます。

今回はこの上記のケースで妻が扶養内で働き損しない年収について、できるだけ分かりやすく解説していきます。

働き損しない一番お得な年収は…

最初に結論を言うと、一番お得な妻の年収は

\150万円の時/

だそうです。

なんでこの額か?詳しいことを見ていきましょう。

その前に、「会社員の夫」と「個人事業主の夫」の扶養のチガイについて注目してみました。

会社員と個人事業主の「扶養」の考え方

会社員の「扶養」については、よく聞くワードではありませんか?

アリがちなパターンなのが

会社が加入する社会保険(厚生年金保険や健康保険)には、「扶養」という考え方があります。

この場合、妻と子供は夫の扶養に入ることで社会保険料の負担がかからずに(ただで)社会保険を利用することができます。

扶養に入る人(この場合、妻や子供)のことを被扶養者というよ。

扶養とは、自分一人の力で生活することが難しいため、家族や親族から経済的な援助を受けること。被扶養者として認定を受けるためには、収入基準を満たす必要があります。

収入基準は一般的に

- 一年間の収入が130万円未満

- その収入が扶養者の(夫の)半分以下

であるかどうかになります。

この社会保険料は、基本的に夫の給料で決まります。(正確には、標準報酬月額)たとえ扶養する人数が1人いようが10人いようが保険料は変わりません。

だから、皆扶養に入りたがるのね!!

ところが個人事業主には、「扶養」という考え方がないのです。

個人事業主は、誰かに雇われてるわけではないので国民健康保険に加入し、年金も自分で払います。

たとえ同居家族だとしても扶養にはならず、全員が被保険者となり、それぞれの保険料を支払うことになるのです。(世帯主にまとめて請求がきます)

この国民健康保険料は、世帯を単位として被保険者の

- 人数

- 収入

- 年齢

などによって異なってきます。

単純に子供が増えただけでも、保険料は上がるのです。計算方法が気になる方は、お住いの地域の市町村のホームページを確認してみましょう。

また、一定期間の所得金額が基準を下回る世帯の場合は、減額の制度があります。

国民年金保険料は、一律で16,610円(令和3年)となっており、妻が専業主婦の場合などは、妻の分も負担することになります。(子供が20歳以上だと子供の分も払う)

これまた痛い出費なのよね💦

このように、会社員と個人事業主では天と地ほどの違いがあります。

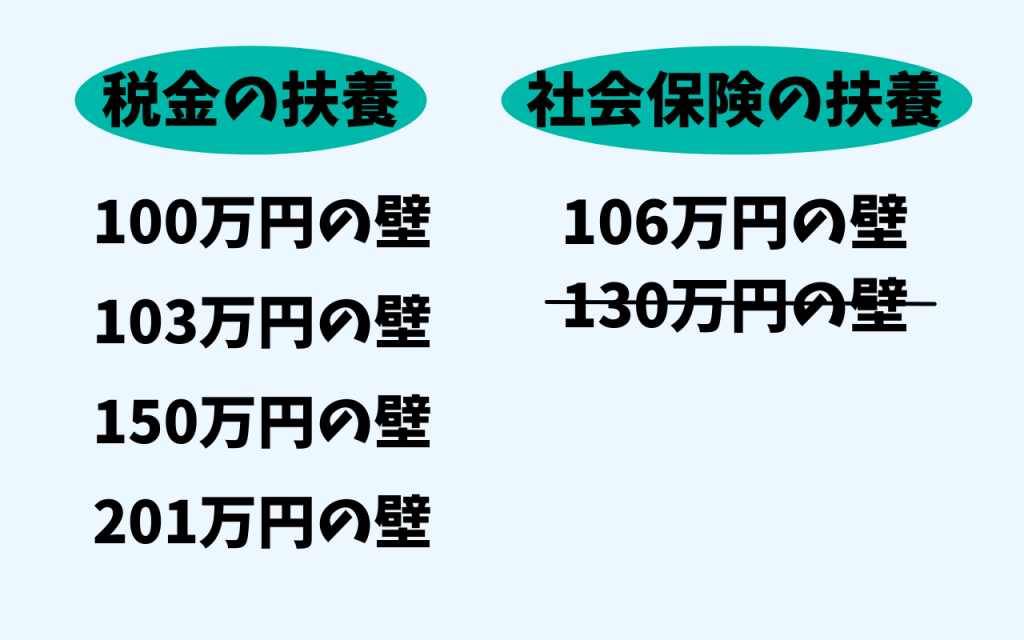

年収○○万円の壁

扶養には「税金の扶養」と「社会保険の扶養」の2つの意味があるのはご存知でしょうか?

税金の扶養

妻の年収が100万円(自治体によっては93万)を超えると妻に住民税がかかります。

103万円を超えると、妻に所得税がかかるようになります。

ただし、この二つは大した額を請求されるわけではないので、それほど気にしなくてもよし。

妻の年収150万円までは、夫に配偶者特別控除38万円つきます。(夫の年収が1000万以下の場合)

夫の税金が安くなってるということ!

控除は多いほど節税効果も大きいね!

しかし、150万円を超えると段階的に控除額が減らされて、201万円になると夫の配偶者特別控除は0になります。

単純計算、税率が20%であれば38万×20%=76,000円も夫の税金が変わってくることになるのです。

社会保険の扶養

ある一定の人たちは、106万円を超えたら国民健康保険と国民年金を脱退し、パート先の社会保険(健康保険と厚生年金)に加入することになります。

ある一定の人たちとは、ざっくりと

- 従業員数501人~規模の企業

- 週の労働時間20時間以上

- 雇用期間が1年以上見込まれる

- 賃金月額が8.8万円~(年収106万円以上)

- 学生でないこと

※2022年10月から条件が変わっています

社会保険に加入すれば、妻の将来の受け取り年金は上がりますが、手取りは約15%ほど減少すると言われてます。

妻はパート先の社会保険に加入するとお得?損?

簡単にシュミレーションしてみました。(都内在住の場合)

【社会保険に未加入】

夫)個人事業主 所得300万円

妻)パート 年収100万円

国民健康保険 401,400円

国民年金 398,640円

合計800,040円

妻の年収を100万円に抑えると、世帯での社会保険料は合計約80万円となります。

これが、106万円超えるとどうなるか?

【社会保険に加入】

夫)個人事業主 所得300万円

妻)パート 年収106万円

国民健康保険 345,000円

年金 199,320円

(妻の)社会保険 158,088円

合計 702,408円(-97,362円)

妻がパート先の社会保険に加入できれば、世帯で見ると97,362円お得になるという計算になりました。

夫が個人事業主の妻の場合、パート先の社会保険に入れたらめちゃくちゃラッキ―!!

まとめると…夫は個人事業主、妻はパートで一番お得な年収は、

妻に所得税・住民税(約7万)かかっちゃうけど

社会保険に加入し、将来の受け取り年金はアップ。(厚生年金になるため)

夫の配偶者特別控除38万円がつく

\妻が150万円まで稼いだ時/という結果になりました。

パート先の社会保険に加入できない場合

106万円超えたけど、

うちのパート先は社会保険に加入できない…

106万円の壁は従業員501人以上の企業であるため該当しない方もいらっしゃると思います。

この場合は、二つの選択肢があると思っていて

- 妻の年収100万円まで稼ぐ

- 妻の年収150万円まで稼ぐ

どちらかです。

理由は、

妻の年収100万円の場合、所得税・住民税が非課税だから。

妻の年収150万円の場合、所得税・住民税が7万円かかり

世帯での国保料も約3万ほど上がりますが、

夫の配偶者特別控除38万円が使えるので

150万円まで稼げれば手取りが増えるということになります。

まとめ

夫が個人事業主の場合、妻がパート先の社会保険に加入出来たら世帯での保険料が下がり、お得になる

さらに

妻の収入150万円までに抑えると、夫の税金も安くなるためこのくらいのラインを狙うと良いかもしれません。

○○万円の壁がいくつもあり、夫側または妻側に有利不利になるのでとても複雑になってます。

また、夫が会社員の場合は○○万円の壁が異なってきます。

扶養について学んだことは、

引き続き更新していこうと思います。

税理士えらび、もう疲れた・・・

皆さんもこんなお悩みはありませんか?

- どの税理士がいいのか分からない

- そもそも税理士が必要か相談したい

- 税理士費用を抑えたいけど、相場を知らない・・

- 税理士を変更したい

そんな方には要望に合った最適な税理士を探してくれる

税理士ドットコムをおススメするよ。

税理士ドットコムでは、プロのコーディネーターがあなたに最適な税理士をマッチングしてくれます。

- 「費用はいくら?」「どんな税理士を選ぶべき?」といった税理士選びの悩みを解決

- どこまで業務を依頼すべきか、料金は適切かなど、経験・実績をもとに第三者目線でアドバイス

- 税理士との面談日程の調整や価格交渉、見積もり比較など、ご契約まで専任サポート

完全無料で、税理士を紹介してくれるのは有難いよね♪

利用にあたって回数制限や人数制限もないのが特徴!

悩んでらっしゃるなら、一度無料相談されることをおススメしますよ。