こんにちわ、ふうかです。

普段、お店で商品を購入すると、消費税を誰もが違和感なく支払ってますよね。その消費税が、どのように国に納められているのかご存じでしょうか?

実は、消費税を受け取った課税事業者(お店など)が、税務署(国)に消費税を納めなければいけないのです。

この記事では、個人事業主の免税事業者、課税事業者について具体的に解説していきます。

無料の確定申告自動化ソフト マネーフォワード クラウド確定申告

![]()

消費税とは

税金には、所得税や固定資産税、事業税、自動車税のように、税金を納める人が直接納付する「直接税」と、税金を負担する人と納付する人が異なる「間接税」があります。

消費税は、消費一般に広く課税する間接税です。

つまり、消費税を負担するのは消費者(お客)で、事業者(お店)は消費税を税務署に申告し、納付する役割を果たします。

課税事業者って何だ

課税事業者とは、売上高が最終的に消費税を納める義務がある事業者のことをいいます。事業者とは、個人で商売をする経営者や会社など、事業を行う者です。

2年前の課税売上高が1000万円以上の事業者を課税事業者と言います。

「課税売上高」というのは、簡単にいうと

消費税の対象となる収入のことだよ。

土地の売却や貸付けなどの非課税取引は課税売上げに含まれません。

また、2年前の課税売上高が1,000万円以下の事業者は納税義務が免除されます。このように消費税を納める義務がない事業者のことを、免税事業者といいます。

前々年の売上を見るからちょっとややこしいね💦

まとめると、

- 2年前の売上が1000万円以上→課税事業者

- 2年前の売上が1000万円以下→免税事業者

となります。

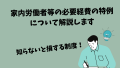

ですが、免税事業者になるかどうかは、基準期間か特定期間かで判定します。

基準期間とは、上記で説明した通り2年前の売上が1000万円以下の場合、消費税が免除されます。

例えば2020年に売上1000万を超えると、

2022年に課税される。

特定期間とは、基準期間の課税売上高が1,000万円以下であっても、前年の1~6月までの期間に課税売上高が1,000万円を超えていれば納税義務が発生します。

例えば2021年の6月までで

売上1000万円を超えると、

2022年に課税されるの。

無料の確定申告自動化ソフト マネーフォワード クラウド確定申告

![]()

![]()

新しく開業する事業者は?

新規開業時はそもそも2年間の基準期間の売上がないので、原則としてその課税期間の納税義務は免除されます。

ただし、設立2年目については特定期間の課税売上高が1,000万円を超えると納税義務が生じます。

また、特定期間における課税売上高が1,000万円を超えるかどうかの判定については、課税売上高に代えて、特定期間の給与等支払額により判定することもできます。

給与等の金額とは、給与支払明細書に記載すべき給与や賞与の金額のことだよ。

なお、通勤手当などの非課税とされる所得や特定期間の末日において未払いの金額は含みません。

したがって、特定期間中の商品売上高等の課税売上高が1,000万円を超えていても、特定期間中の給与等の金額が1,000万円以下であれば消費税の納税義務は免除されます。

どういうことか?

具体的に下で説明していくね☆

こんな時どうなる?

- 第1期(2020年1月~12月)の課税売上高:900万円

- 第2期上半期(2021年1月~6月末)の課税売上高:1,500万円

- 第2期上半期(2021年1月~6月末)の給与等の金額:600万円

上記例の場合、基準期間(2020年1月~12月)における課税売上高は900万円なので、特定期間における課税売上高が1,000万円を超えているかどうかで判定します。

特定期間(2021年1月~6月末)の課税売上高は1,000万円を超えていますが、課税売上高に代えて特定期間中の給与等の金額で判定することが可能であるため、当期の消費税の納税義務は免除されます。

免税事業者となるかどうかは事業者の任意

消費税法第9条の2台3項の規定では、給与等の金額を特定期間における課税売上高とすることができると規定されています。

「できる」と規定されている場合は、あえてその方法を選択しないことも可能です。

上記の例のような場合でも、当期の課税仕入れが多額になり還付を受けることができそうなときは、あえて特定期間における課税売上高を1,000万円超として選択し、消費税の課税事業者となることができます。

課税事業者になったら?

仮に課税事業者になったら、どのくらい消費税を支払うことになるのじゃ?

事業者が支払う消費税は、

- 「原則課税方式」

- 「簡易課税方式」

のいずれかで計算します。

どちらの方式を選んでも構いませんが、節税効果が得られるかどうかは状況によって異なります。

原則課税方式→年間を通じて預かった消費税から、仕入れなどで支払った消費税を差し引いた金額を納税額とする、基本的な計算方法です。

原則課税方式の消費税納付額=

みなし仕入率は、6つの事業区分ごとに、下記のように決められています。

- 第一種事業(卸売業):90%

- 第二種事業(小売業):80%

- 第三種事業(農業、林業、漁業、建築業、製造業など):70%

- 第四種事業(飲食店業など):60%

- 第五種事業(サービス業):50%

- 第六種事業(不動産業):40%

簡易課税制度を選択する場合は、「消費税簡易課税制度選択届出書」を税務署に提出が必要よ!

消費税の還付は「原則課税方式で納付する課税事業者」のみ

消費税の還付を受けることができるのは、原則課税方式を選択して消費税を納めている課税事業者のみです。

課税事業者は、大きな買物をするなどして多額の消費税を支払い、支払った消費税額が預かった消費税額を上回った場合、払いすぎた分を還付してもらうことができます。

一方、同様に消費税を納める課税事業者であっても、簡易課税方式を選択している場合は還付を受けられません。

みなし仕入れは、およその額だからね…

たとえ実際に支払った消費税額がかさんだとしても、還付を受けることはできませんので注意が必要です。

また、簡易課税方式から原則課税方式に変更したい場合は、「消費税課税事業者選択届出書」を提出すれば、翌年から適用されます。

一度課税事業者になると、2年間は元に戻すことができませんので、じっくり検討する必要があります。

まとめ

- 消費税は、事業者がいったん預かって課税事業者のみが納税する

- 課税事業者とは、売上高1000万円を超える事業者のこと

- 免税事業者とは、売上高1000万円以下の事業者のこと

- 免税事業者になるかの基準は、基準期間と特定期間がある

- 免税事業者であっても、あえて課税事業者の選択をすることもできる

ぜひ、覚えておきましょう!

会計ソフト、、どれを選んだらいいか分からない

そんな方には、私も使ってるMFクラウド確定申告がおススメ!

- よく使う銀行口座やクレジットカードと連携して自動で仕訳

- 家計簿アプリのマネーフォワードMEとも連携可

- MFクラウド確定申告アプリを取り入れ、スマホで申告

- 直感的な操作で、複式簿記が分からない人でも確定申告ができる!

実際に私は、MFクラウドのおかげで確定申告ができてるよ♪

自動化で80%以上の時間削減 マネーフォワード クラウド確定申告

![]()

![]()

最低限の簿記の知識は必要だけど

操作の分からないところは、

自動AIが答えてくれるからつまずいた時も助かる♪

迷ってるなら、ぜひMFクラウド使ってみませんか?

無料の確定申告自動化ソフト マネーフォワード クラウド確定申告