こんにちわ、ふうかです。

前回、免税事業者を課税事業者について解説しました。

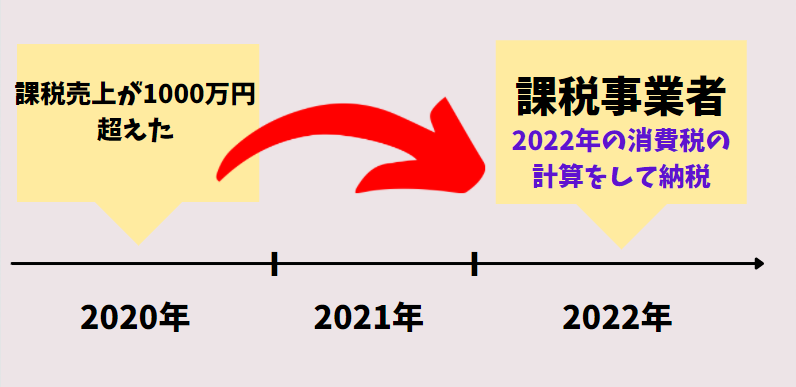

- 前々年の課税売上が、1000万円を超えたら課税事業者

- 前々年の課税売上が、1000万円以下の場合免税事業者

となっています。

「課税売上高」というのは、消費税の対象となる収入のことだよ。

気を付けたいのは、本業の売上だけでなく、固定資産の売った代金なども含まれることです。そして、土地の売却や貸付けなどの非課税での取引は課税売上げに含まれません。

国税庁のサイトにもこのように書かれています。

では、課税事業者になったらどの期間の消費税をいつ支払うのか?

課税事業者になったら?

まず、課税売上高が1,000万円を超えた期、またはその期の終了後速やかに「消費税課税事業者届出書」を提出しなければなりません。

特定期間、基準期間いずれにしても変わりはなく、売上が1000万円を超えた、または超えると分かった時点でなるべく早めに税務署に提出した方が良さそうです。

(書類に関しては、特定期間用と基準期間用と別々にあります)

また、課税事業者から免税事業者になった場合や、消費税の計算がかんたんな簡易課税制度の選択をしたい場合(取りやめの場合も)も、その都度変更の手続きが必要となっています。

なんだか面倒くさいわね…w

また、個人事業主の消費税は納付時期と納付期限が設けられています。

納付期限を守らないとペナルティが発生し、延滞金や罰金を支払う義務が生じるので、確実に期限内に納付しましょう。

納付時期や期限は次で説明します。

消費税っていくら納税するの?いつ?

今年、課税事業者なのは分かるんだけど

この消費税っていつの分をいくら払うのさ?

売上が1000万円超えた年の消費税を納めるのかしら?

そう疑問に思う方も、多いでしょう。

実は、二年前の売上は課税事業者になるかどうかの判定基準なだけであり、二年前の消費税を支払うわけではありません。

実際には、課税事業者になったその年の分を申告、納税することになっています。仮にこの年に、課税売上が1000万円を超えていなくても、支払わなければなりません。

消費税の申告・納税の期限は3月31日

個人事業主の消費税は、3月末日までに申告・納税しなければなりません。

消費税は国に対して納める部分(国税)と地方に対して納める部分(地方消費税)に分かれますが、一枚の申告書で消費税と地方消費税を申告できます。

所得税の確定申告とは、別ということを覚えておこう!

また、選択した申告方法によって申告書類が異なるので、注意しましょう。

ちなみに法人の場合は、消費税は事業年度が終了してから2ヵ月以内に申告・納付です。このように個人事業主と法人で消費税の申告・納付スケジュールが異なります。

中間申告納付制度と申告書類

前年に納税した消費税額が48万円を越える場合、中間申告・納付が必要になります。

中間申告とは簡単に言えば、納めるべき予定の消費税を分散して早めに納める制度です。中間申告によって個人事業主は一度に多額の税金を納めるリスクが軽減し、国としても税金を早く確保できます。

所得税の予定納税みたいなものね。

また、前年の消費税額が48万円を超えていない場合でも、任意で中間申告の申請が可能です。希望する際には、事前に税務署に手続きが必要となってます。

消費税の還付と還付手続き

消費税の還付ってどういうこと?

初めて聞く人も多いのかしら。

消費税の課税事業者が消費税を支払いすぎたときには、払いすぎた分を還付してもらうことができます。

例えば、

- 機械など高額な課税仕入れを行ったとき

- 売上が下がったとき

- 輸出がメインの事業 など

課税売上高よりも支払いに要した消費税のほうが大きかったときなどには、消費税の申告を行い、還付を受けられるようにしましょう。

還付の金額=

となります。

また、免税事業者であっても、所轄の税務署に「消費税課税事業者選択届出書」を提出することで課税事業者となり還付を受けることが可能です。

消費税課税事業者選択届出書

この書類は、還付金を受け取る年の前年の12月末までに提出しておく必要があります。

年をまたいで1月1日以降に提出した場合、消費税課税事業者となるのは翌年の申告分からです。

なお、新規開業で免税事業者から課税事業者になりたい場合は、開業した課税期間の末日までに届出書を提出すれば、その年に課税事業者となることができるみたいです。

消費税の還付を受けられる条件・時期

消費税の還付を受けるためには、次の条件を満たしている必要があります。

- 課税事業者であること

- 納付税額を原則課税方式で算出していること

消費税の還付を受けられるのは、課税事業者かつ、納付税額を原則課税方式で算出している事業者に限られます。

免税事業者や、簡易課税方式で納税額を算出している事業者は還付の対象外なんだって!!

消費税の還付申告から、実際に還付を受けるまでには、おおよそ1ヵ月から1ヵ月半程度かかります。

なるべく早く還付金を受け取りたい場合は、e-Taxにて電子申告を行いましょう。電子申告以外の方法で申告を行うよりも早めに還付されるケースもあるみたいです。

税理士選び、疲れた・・・

皆さんもこんなお悩みはありませんか?

- どの税理士がいいのか分からない

- そもそも税理士が必要か相談したい

- 税理士費用を抑えたいけど、相場を知らない・・

- 税理士を変更したい

そんな方には要望に合った最適な税理士を探してくれる

税理士ドットコムをおススメするよ。

税理士ドットコムでは、プロのコーディネーターがあなたに最適な税理士をマッチングしてくれます。

- 「費用はいくら?」「どんな税理士を選ぶべき?」といった税理士選びの悩みを解決

- どこまで業務を依頼すべきか、料金は適切かなど、経験・実績をもとに第三者目線でアドバイス

- 税理士との面談日程の調整や価格交渉、見積もり比較など、ご契約まで専任サポート

完全無料で、税理士を紹介してくれるのは有難いよね♪

利用にあたって回数制限や人数制限もないのが特徴!

悩んでらっしゃるなら、一度無料相談されることをおススメしますよ。